发改价格规[2019]2015号关于印发《关于完善残疾人就业保障金制度更好促进残疾人就业的总体方案》的通知规定,暂免征收小微企业残保金。对在职职工总数30人(含)以下的企业,暂免征收残保金。

很多人就在问,这里小微企业和增值税小微企业免征增值税有什么关系?总感觉最近两年经常在政策文件中看到这个名词,好像小微企业增值税、企业所得税等都有优惠政策,但是总感觉有点傻傻分不清。

其实,“小微企业”是一个习惯性的叫法,并没有一个严格意义上的界定,目前所说的“小微企业”是和“大中企业”相对来讲的。如果要找一个比较接近的解释,那就是工信部、国家统计局、发展改革委和财政部于2011年6月发布的《中小企业划型标准》,根据企业从业人员、营业收入、资产总额等指标,将16个行业的中小企业划分为中型、小型、微型三种类型,小微企业可以理解为其中的小型企业和微型企业。

而在各种优惠政策上,它又有特定的标准,只要满足要求,那就是这个政策的小微,比如增值税的小微企业就是满足销售额条件,最近残保金的小微企业那就是满足人数限制即可。

“小型微利企业”的出处是企业所得税法及其实施条例,指的是符合税法规定条件的特定企业,其特点不只体现在“小型”上,还要求“微利”,主要用于企业所得税优惠政策方面。在进行企业所得税纳税申报时,一定要谨记税法上的“小型微利”四个字,并按照企业所得税相关规定去判断是否符合条件。

小编特意把小微企业、小型微利企业、小型、微型企业几种情况的标准、涉及优惠政策以及条文归纳整理了一下,供各位朋友参考学习。

1

增值税优惠政策的小微企业,必须是小规模纳税人,一般纳税人即使销售额达标,也不得享受。

财税〔2019〕13号第一条就规定,对月销售额10万元以下(含本数)的增值税小规模纳税人,免征增值税。

这里的小微企业特指,销售额不超过10万元(按季30万元)的小规模纳税人。

2

小型微利企业是企业所得税优惠政策中的一个概念,无论是一般纳税人还是小规模纳税人,满足条件都能享受。

财税〔2019〕13号号文规定,自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

这里的小型微利企业当然既可以是小规模纳税人也可以是一般纳税人。

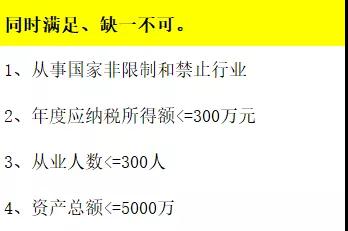

只要同时满足小型微利企业的四个条件就能享受。

3

满足条件的小型微利企业企业所得税是分段计算,无需备案,在预缴和汇算清缴通过填写申报表相关内容即可享受。

所谓分段就是说对年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,并按20%的税率计算缴纳企业所得税。

对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,并按20%的税率计算缴纳企业所得税。

举例说明,2019年一个年应纳税所得额为300万元的企业。

企业所得税=100*25%*20%+200*50%*20%=25万元。

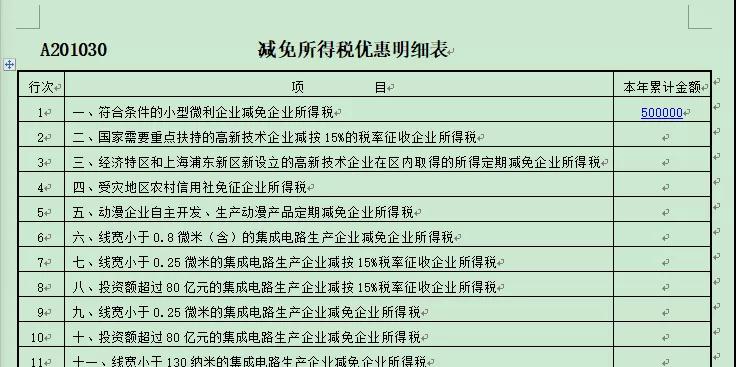

《减免所得税优惠明细表》(A201030)第1行填报享受小型微利企业普惠性所得税减免政策减免企业所得税的金额。

本行填报根据本期《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第9行计算的减免企业所得税的本年累计金额。300万计算出来的减免企业所得税的金额就是50万。

4

满足免征收增值税的小微企业不需要单独备案,只需要在纳税申报表填写是填写到相应栏次即可。

5

小规模纳税人代开或者自行开具的专用发票需算在免税销售额之内,但是其本身需要单独缴纳增值税。

这是什么意思呢?就是说专票的销售额在计算小微企业是否符合免征增值税时候要纳入来算,但是其又要单独交增值税。

比如,某公司2019年一季度代开了1万元增值税专用发票,自行开具了19万元增值税普通发票,那么算季度销售额时候就是1+19=20万元,不到30万元,满足小微企业免征增值税规定。

但是代开的1万元这部分是需要缴纳增值税的,其余的19万元免税。

6

个体工商户也能享受小微企业免征增值税优惠政策,只要它是小规模纳税人且满足销售额的条件,但是申报表填写却有所不同。

比如:某杂货铺是一个个体户,2019年1季度销售收入20万元,全部自开增值税普通发票,那么在进行增值税申报的时候,就这样填写。

个体工商是不缴纳企业所得税的,个体工商按经营所得缴纳个人所得税,所以企业所得税的小型微利企业优惠和个体户完全搭不上边。

也就是说个体户不能享受小型微利企业企业所得税政策。

7

30万销售以下的所有纳税人,附加和水利基金都免。

财税[2016]12号,自2016年2月1日起,将免征教育费附加、地方教育附加、水利建设基金的范围,由现行按月纳税的月销售额或营业额不超过3万元(按季度纳税的季度销售额或营业额不超过9万元)的缴纳义务人,扩大到按月纳税的月销售额或营业额不超过10万元(按季度纳税的季度销售额或营业额不超过30万元)的缴纳义务人

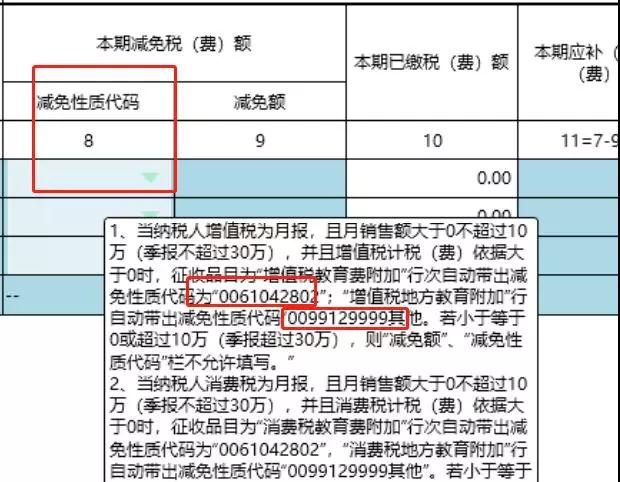

满足条件的纳税人,在申报教育费附加及地方教育费附加时候应该选择减免代码享受减免政策。

教育费附加减免代码:0061042802地方教育费附加减免代码:0099129999

小伙伴们,看了上面的内容。

你对“小微企业”的各种情况有没有更进一步的认识了呢?